皆様、お疲れ様です。

普段は商社で働くナマケモノ系サラリーマンのケタックです。

今回は、サラリーマンが楽に節税できる9つ(6+3)の方法をしるしていきます。

皆さん、“節税“って聞くと、どんな印象をおもちでしょうか。

なんて思われる方もいらっしゃられるでしょう。

少なくともケタックはそう思ってました。

恥ずかしながら、アラサーまで特に意識せずに何の節税もしていませんでした。

そんな面倒くさがりなケタックでも、実際にあまり手間がかからず、

コスパが良いと実感できたのが6+3の節税法です。

そんなわけで今回の内容は、

・なかなか収入は変わらない。だけどももう少しお金が欲しい人

・給与明細を見て「なんでこんなに引かれてるん?」と首をかしげる人

・税金が高すぎる!けど、どこから手を付けてよいかわからない人

・面倒は嫌だけれど、お金が欲しい人

・支出をさげることに苦労している人

といった人に向けた内容となります!!。

今回の内容をご覧いただくと、以下の節税ができるようになります。

・6(年末調整)+3(追加の節税術)の節税がわかる。

・今じぶんに必要な節税がどれか、イメージできる。

・6+3の節税で、お金と金融リテラシーがあがる。

・NISAやIDECOなど、将来のお金の山を積み上げる方法が分かる。

それでは内容に参りましょう!

1.サラリ―マンが節税を意識しなければならないわけ

1-1.そもそも給料から天引きされているものって?

毎月の給料日、口座へ振り込まれるお金が楽しみ!という方も多いかと思います。

何を隠そうケタックもその一人です。

ケタックは、給料日へと日付が変わった瞬間、会社のシステムに反映される給与情報を見て、年末のカウントダウンばりに一喜一憂してます。

ただし、その明細の中にあまり見たくない現実(これぞつまり税金)が5つほど記載されています。

・所得税

・住民税

・健康保険料

・厚生年金保険料

・雇用保険料

収入や生活環境で変わりますが、額面の20%を超える金額がごっそり毎月差し引かれます。

「国民の義務だから」、「日本という国が立ちまわるため必要だから」仕方ないと

わかっていてもやっぱりつらい。なるべく減らしたいなぁと念仏のように唱えています。

これらの天引きされる税金は、一定以上の所得がある場合に全国民に課税される

所得税・住民税と、収入が途絶えた場合などに備えて、毎月一定額を国に納める

社会保険料(健康保険料、厚生年金保険料、雇用保険料)に2分されます。

今回のメインどころは、前者の所得税・住民税の節税ですが、実は社会保険料を

抑える裏技的なポイントがあります。

1-2.標準報酬月額を意識して有意義に働こう。

個人の収入・所得によって決定される所得税・住民税とは違い、社会保険料のうち

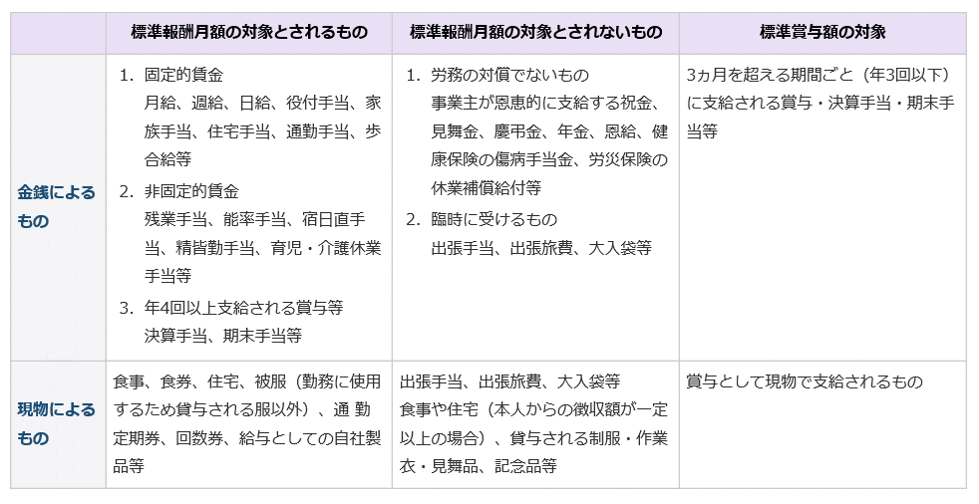

健康保険と厚生年金保険の支払い額は「標準報酬月額」によって定められます。

*標準報酬月額とは

4月~6月に受けた報酬(給料、交通費、役付手当、残業代、住宅手当など)の平均額を指します。この金額を都道府県毎に公開されている標準報酬月額等級区分にあてはめて、その年の9月から翌年の8月までの標準報酬月額を決定します。

*もう少し詳しく知りたいという方はこちらを参照ください。

標準報酬月額に算定される手当についてはこちらを参照にするとイメージしやすいです。

この時期に報酬を多くもらうほど、その年の9月以降の社会保険料が高くなる仕組みです。

つまり、残業を頑張れば頑張るほど、無情にも社会保険料があがります。

頑張って働いても、手元に残るお金はそれと比例しない。という現実です。

もし仕事の裁量に融通がきくのであれば、この時期は、いつもより仕事を早く切り上げて、家庭を大事にしたり、趣味や自己研鑽に使う時間にあてるのはいかがでしょうか。

リフレッシュして仕事の効率が上がり、新しいスキルを得て収入が増えるなら、今の生活を高める最高の自己投資です。ケタックは強くお勧めします。

因みにですが、出張手当は標準報酬月額に含まれません。出張族の方が春先にガンガン出張しても社会保険料のむやみな増加に影響しません。

ご利用は計画的に! (明後日の方向を見ながらつぶやいてます。)

ただ、誤解がないように一つだけ捕捉しますと、、社会保険料自体は悪物ではありません。

老後の年金に加えて、傷病手当金、出産手当金、育児休業給付金などの元手になります。

また、標準報酬月額が多いと、これらの保証額も大きくなるメリットもあります。

(要は、いまのお金をとるか、あとでのお金 or 保証をとるか、という話しに繋がります。)

この標準報酬月額と社会保険料をめぐるメリット/デメリットは、皆さんの環境と価値観に大きく関わります。もう一歩踏み込んで知りたい方はこちらをご覧ください。

*記事作成中

とはいえ、そもそも、その時期だけ労働環境を変えることは至難の業ですね。

また、残業代がみなし制だったり、固定だったり、そもそも残業代が出ない職業や管理職の方では、あまりメリットは感じないでしょう。。

なかなか現実的には難しいわけで、これはあくまで参考情報として、確実に節税できる方法をしるしていきます。

2.サラリーマンが節税できる6+3の方法

2-1.年末調整をおこなわなければならない理由

企業に勤める方は、毎年10月~11月頃に社内で年末調整の書類が配られますね?

「文字ばっかりで堅苦しい書類だな、めんどくせ。」と放っておくのはもったいないです!

年末調整とは「今年稼いだ収入のうち、税金がかかる金額はいくらなのか」を適正に計算するための、通信簿のようなものです。

この税金がかかる金額=「課税所得」と言い、収入から様々な控除を引くことによって算出され、この課税所得をもとにして、その年の所得税や住民税が決定します。

控除とは「金額などを差し引く」という意味です。税金で使用される際は、課税の対象となる所得額から一定の金額を差し引くことを示します。

つまり“〇〇控除“とは「収入から“〇〇控除”の金額を引いた後の ”より少ない金額”を使って税金を計算していいよ!」という意味です。

結果的に、控除すると所得税や住民税の負担金額が少なります。

控除の中にはだれでも対象となるもの(基礎控除)と、権利があることを自ら申告しないといけないものがあり、年末調整とは「自分はこの控除を受けることができる!」と簡単に申告するための便利ツールでもあるわけです。

因みにですが、「課税所得がまだ決まってないのに、なんで毎月所得税が天引きされているの?」とお気づきの方もいらっしゃるかもしれません。

少し乱暴に言うと、毎月引かれる所得税は、「この人の所得はこれくらいだろう~」と仮決めされ、それに合わせて毎月天引きされているものです。

自分が払うべき税金だけをきちんと払うためには、やっぱり年末調整で申告するにこしたことはないですね。

以上より、サラリーマンは、じぶんが活用できる代表的な控除を用紙に書いて年末調整を実行することで、簡単に課税所得を減らす、つまり税金を下げることができるのです。

年末調整の必要性を知ったところで、次にサラリーマンが年末調整で活用できる代表的な6つの控除について触れていきます。

2-2.先ずは知りたい年末調整でできる6つの控除

ここでは、年末調整できる中で代表的な控除を6つ紹介します。

①生命保険料控除

生命保険や介護、医療保険に加入している場合に一定額受けられる控除です。生命保険料控除は、契約した時期(新契約=平成24年1月1日から、旧契約=平成23年12月31日まで)によって扱いが異なるので注視してください。

②地震保険料控除

地震保険料を支払った場合に一定額受けられる控除です。年間の支払い額が50,000円以下の場合は支払い金額の全額、50,000円超えの場合は一律50,000円の控除を受けとれます。

③配偶者控除

納税者に所得税法上の対象配偶者がいる場合、一定額受けられる控除です。

配偶者控除を受けるには、以下の4つの条件を全て満たす必要があります。

1.民法の規定による配偶者であること(内縁関係の人は該当しない)。

2.納税者と生計を一にしていること。

3.年間の合計所得金額が38万円以下(給与のみの場合は給与収入103万円以下)。

4.青色申告の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと又は白色申告者の専業専従者でないこと。

*平成30年分以後は、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は配偶者控除が受けられません。

*配偶者の所得が38万円を超えて配偶者控除が受けられない場合、配偶者特別控除を受けられます(合計所得金額が38万円超123万円以下が条件)。

この配偶者控除と配偶者特別控除に関する話は奥が深いので、こちらをご覧ください。

*別記事作成中

④扶養控除

所得税法上の控除対象扶養親族となる人がいる場合に一定額を受けられる控除です。扶養親族に該当する人の範囲は以下の通りです。

1.配偶者以外の親族(6親等内の血族及び3親等内の婚族)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村から養護を委託された老人であること

2.納税者と生計を一にしていること

3.年間の合計所得合計額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

4.青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと又は白色申告者の事業専従者でないこと

※控除対象扶養親族とは、扶養親族のうちその年の12月31日現在の年齢が16歳以上の人を指します。

*扶養控除を受けたい場合、たとえば自分の親御さん(その年の12月31日時点で70歳以上)を扶養に入れられます。同居をしていなくとも48万円を控除できます。

因みにですが、16歳以下の親族も年末調整で記載した方がいいとケタックは考えます。というのも、ケタックが住む東京都世田谷区の場合、16歳以下の子供の情報を書くことで所得制限限度額を上げることができ、育児手当を好条件で獲得できる可能性が上がるからです。一度、お住まいの自治体のHPを確認することをお勧めします。

⑤住宅ローン控除(住宅借入金等特別控除)

住宅ローンを借りて家を購入すると、住宅ローンの年末残高に応じて10年間にわたり所得税が控除されます。但し、1年目は確定申告を行う必要があります。

⑥確定拠出年金(iDeCo)

個人型確定拠出年金の通称で、今あるお金を自分の手で毎月積み立てて、将来の年金を作る制度のことです。

iDeCoで積み立てたお金はその年の控除に使えます。例えば、月1万円を積み立てた場合、1年間で12万円を控除できます。

加えて、iDeCoでは積み立てたお金を単に預けるだけでなく、運用もできます。

しかも運用で発生した利益に税金がかかりません(通常は20.315%の税金がかかります)。

一方で、iDeCoで積み立てたお金は将来の年金となるため、60歳になるまでは引き出せません。

ここまでは、サラリーマンが行うべき、年末調整に使える控除について記していきました。

ご覧の方の中には、「年末調整はもうやってるわ!」という方も多くいらっしゃるでしょう。

そこで、さらにお得に節税するための3つの節税方法をこれからしるしていきます。

2-3.効果てきめん、ぜひ取り組むべき3つの節税方法

ここでは、年末調整に加えて取り組むべき3つの方法をしるしていきます!

①ふるさと納税:

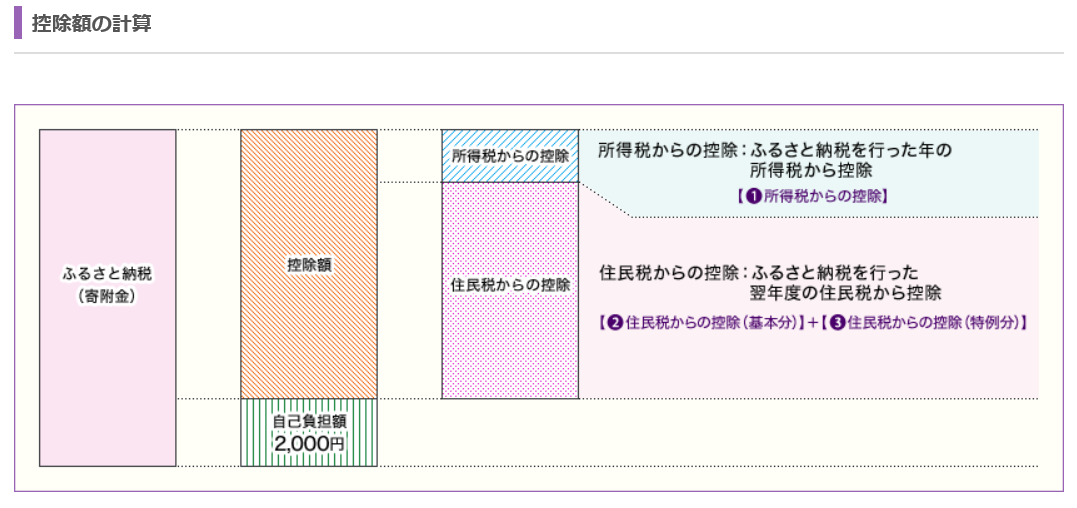

ふるさと納税は、あなたが応援したい自治体に寄附をすることができる仕組みです。

寄附した金額から2,000円を引いた金額が、所得税と個人住民税から控除されます。

先に寄附してお金を渡すかわりに、後々に払わなければならない税金が寄附した額だけ少なくなり、

結果的に寄附の自己負担額は2,000円だけになります。

さらに寄附のお礼品として、自治体から寄附額の約30%に相当する特産品や宿泊券などをもらえます。

ふるさと納税できる金額は、収入や家庭環境によって変わりますが、仮に10万円寄附できるとすると、

自己負担:10万円 - 9.8万円(税金の減額分)=2,000円(お金)

お礼品 :10万円 × 0.3(30%) =30,000円(商品)

と、いうように2,000円で30,000円分の商品が手に入るわけです。

②医療費控除とセルフメディケーション税制:

医療費控除

その年の1月1日から12月31日までの間に、本人に加えて、生計を一にする配偶者やその他親族のために

支払った医療費の合計が一定額を超えたときに受けられる控除です。計算式は以下の通りです。

「(支払い金額―保険金などで補填される金額)-10万円」=医療費控除額

ポイントは、合計した医療費をまとめて控除として申告できる点です。共働きの場合、

より収入の多い方が申告して控除をまとめて受けることで、メリットが大きくなります。

セルフメディケーション税制:

薬局で購入できる「スイッチOTC医薬品」の購入金額が年間で12,000円を超えた場合、

超えた部分(上限88,000円)に対して受けられる医療費控除です。セルフメディケーション税制の

対象医薬品は下記のHPから確認できます。

ペーパー薬剤師の目線でが細かくこちらにまとめていますので、スイッチOTCって何?という方は、ご参照ください。

*別記事作成中

但し、医療費控除とセルフメディケーション制度は、どちらか一方を選んで申告しなければならない点だけ注意しましょう!

また、ふるさと納税については、確定申告不要のワンストップ制度と、確定申告による申請の2パターンがあります。

また、医療費控除およびセルフメディケーション制度については確定申告が必要です。

Ketacは、この2つの利点をしっかり受け取るためにも、ぜひ確定申告にチャレンジすることを強くお勧めします。

「なぜ確定申告をするべきなのか?」の詳しい内容については、こちらをぜひご覧ください。

*別記事作成中

③NISA/つみたてNISA/ジュニアNISA(2020年5月現在)

NISAは、、個人投資に活用できる税制優遇制度です。

通常、株式や投資信託などの金融商品に投資すると、売却したり配当を受け取ることで利益が得られますが、これに対して、20.315%の税金がかかってしまいます。

しかしながら、証券会社や銀行でNISAの専用口座をつくると、利益が出ても税金がかからない金融商品に

毎年120万円分まで投資できるようになります。

仮に、とある金融商品Aを10万円をNISAで購入して、それが後に12万円になったとしましょう。

その場合、以下のような差があります。

NISAの利益:

12万円 - 10万円 = 2万円の利益

通常の取引利益:

12万円 - 10万円 - 4,063円(税金)= 15,937円の利益

NISA = 4,063円分お得

また金融商品によっては配当金がもらえますが、これにも同じように税金がかかります。

NISAによって相当の節税メリットを受けられることがイメージできますね。

尚、NISAを使えばその投資による利益が5年間非課税となります。

つまり、1年で120万円、5年目には最大で600万円も税金を払わなくてよい金融商品に投資できます。

つみたてNISAとは、少額を長期に積み立てるコンセプトのNISAです。システムはNISAと一緒ですが、

金額と非課税機関が異なり、購入できる金額は年間40万円まで、非課税期間は20年間です。また、購入可能な商品は、長期・積立・分散投資に適した、選び抜かれた投資信託に限られています。

さらには、未成年者を対象としたジュニアNISAもあります。、未成年者(0~19歳)を対象に、年間80万円まで非課税で投資できます。

こう見ると、種類も多くてややこしい。何を選んでいいかわからない!となりますね。

とはいえ、せっかく頑張って手に入れた利益に20%もの税金がかからなくて済む!というのは相当コスパいいです。

これ正に最強の節税です、はい。

これからの時代、じぶんで将来のお金を用意することの大切さが叫ばれる中、ぜひ皆様の生活の状況に合わせたNISAをものを始めてみてはいかがでしょう。

もう少し、NISAについて細かく知りたい、自分に合ったNISAはどれなのか知りたい、iDeCoと何が違うの?などと気になられたから方はこちらもご確認ください。

*別記事作成中

2-4.他にもあるあるお得な制度の一例

さて、ここまで6+3の節税法についてしるしてきました。

ここではまだまだあるある節税やお得な制度の一例に触れていきます。

雑損控除

災害や盗難などによって損害を受けた場合に、一定額受けられる控除です。対象となる事象は以下の通りです。なお、詐欺や恐喝の場合は非該当となります。

(1) 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

(2) 火災、火薬類の爆発など人為による異常な災害

(3) 害虫などの生物による異常な災害

(4) 盗難

(5) 横領

寡婦控除(寡夫控除)

寡婦(寡婦夫)とは、夫や妻との死別もしくは離婚した後に婚姻していない方、または夫や妻の生死が明らかではない方を表します。

本人が寡婦(寡夫)の場合、一定額受けられる控除です。

特定支出控除

特定支出(業務上必要となる通勤費、引っ越し代、図書、衣服などの自己負担など)が給与所得控除額の1/2を超える場合に、超えた金額を控除できます。

損益通算

本業以外に株式投資などをされている方で、損失が出てしまった際にやかかった経費を、所得から差し引く方法です。

例えば、株式取引で株Aで損失が出てしまった時、他の株で出た利益と相殺することで、税金を減らることができるというものです。

他にも、副業などをした時に発生した経費なども同じように相殺できることがありますが、話がかなり複雑になりますので、「損がでても、うまくすれば節税に繋がるんだな。」くらいに思ってください。

これらは、あてはまった時に適材適所で控除できる方法です。

頭の片隅にいれておけば、いざ困ったときの助けになるはずです。

また、節税からは外れますが、それ以外にも自治体ごとにお得な制度がいっぱいあります。

例えば、東京23区の制度の一部を抜粋しますと、、

次世代育成転居助成(新宿区)

新宿区内の民間賃貸住宅に住んでいて、義務教育を受ける子供を扶養する方を対象にした制度です。子供の成長や出生に伴い、要件を満たす区内の他の賃貸住宅に住み替えると、家賃の差額及び引越し費用をサポートしてくれます。

ファミリー世帯家賃助成(目黒区)

目黒区内の民間賃貸住宅に住む、18歳未満の子供を扶養する世帯を対象として、月2万円の家賃を最長2年間助成してくれます。

せたがやの家(ファミリー型)子育て世帯家賃助成(世田谷区)

「せたがやの家」に入居する18歳未満の子供がいる世帯を対象として、月額4万円の助成を最長5年間受けられます。

このように、自治体ごとに生活をサポートしてくれるオリジナルの制度があります。一度、お住まいの自治体の制度をご覧いただくと思わぬ宝物が見つかるかもしれないですね。

3.現役サラリーマンのKetacが6+3節税に挑んでみた

3-1.Ketacが実際行った6+3節税の中身について

さて、ここまで色々な節税についてしるしてきました。

それではケタックが2019年に取り組んだ、6+3の節税について以下にしるします。

〇:生命保険料控除

×:地震保険料控除

×:配偶者控除

×:扶養控除

×:住宅ローン控除

△:iDeCo

〇:ふるさと納税

〇:医療費控除

×:NISA

ちょっと待て!全然年末調整で控除してないやん!!どうなってねん!!!

って、突っ込みが入りそうなので、実行していない控除の理由を書きますと、

地震保険料控除:賃貸住宅住みなので、地震保険は必要ないと判断。

配偶者控除:共働きで対象外。但し、妻の所得が少なくなったら即対応予定。

扶養控除:子供がまだいなく、親もまだ70歳になっていないので対象外。

子供が生まれたら即対応予定。

住宅ローン控除:賃貸住宅に住んでいるので対象外。

iDeCo:企業型確定拠出年金のみ実行。

NISA:2020年から開始。

そもそも控除するために保険に加入するっていうのは本末転倒なので、Ketacはこれで良し!と考えています。

私事ですが、2020年に子供が産まれる予定で、妻も仕事をセーブするので、配偶者控除と扶養控除を積極的に取りに行く準備をしています。

iDeCoについては、勤める会社が企業型確定居室年金(DC)を採用しているので、ノーマークでした。。。

会社の制度によっては、このDCとiDeCoは併用できる可能性があるので、一度社内規則を確認してみてはいかがでしょう。

ケタックは、会社の人事担当に確認して、2020年から始められるように準備していきます。内容についてはまたアップしていきます。

3-2.実際にやってみて感じたメリットとでメリット

実際やってみて、感じたメリットとデメリットを以下にしるしていきます。

・手元のお金が増える。

・節税への取り組めるようになる。

・金融リテラシーが圧倒的に上がる。

・少しの手間はある。

・提出期限がある。

・年末調整と確定申告で2度作業する必要がある。

メリット

・手元のお金が増える。

シンプルに手元に残るお金が増えます。年末調整と確定申告で控除を行うことで、多くの場合、払いすぎていた税金が還付されます。

少し忘れた頃に連絡がくると、臨時ボーナスのように受け取れてとってもうれしいです。

・節税への取り組めるようになる。

日常知らずに引かれている税金の仕組みがわかってきます。理解が深まると、「もう少しこうできるんじゃないか?」といった意欲がわいてきます。

・金融リテラシーが圧倒的に上がる。

日頃かかっている税金の中身がよく見えてきます。また、金融リテラシーが高まってきていることを実感できます。

デメリット

・少しの手間はある。

まったく何もしなければいいわけではないです。手続きをするために証明書を集めたり、フォーマットに入力したりという作業は発生します。

一方で、今回紹介した内容の控除はそこまで作業が難しいものではないです。

・提出期限がある。

年末調整は会社内の提出期限があり(10~11月頃が目安)、確定申告は翌年の3月15日が提出期限です。

それまでに書類の準備に加えて、必要となる証明書などを取りそろえる必要があります。

証明書をきちんと保管すること、また、お手元に届いているか、気を配る必要があります。

(再発行できる書類もありますので、心にゆとりをもって行動してください。)

・年末調整と確定申告で2度作業する必要がある。

ふるさと納税でワンストップ制度を利用しない場合と、医療費控除を行う際は確定申告が必要です。また、住宅ローン控除の初年度も同様に必要です。

初めて確定申告をするとなると、億劫に感じるでしょう。

一方で、それぞれの項目を記す箇所は決まっていて、わかりやすいマニュアルもあるので、2~3時間もあれば、おおよその入力は完了するはずです。

その作業で、そこそこのお金がふところに返ってくるかも!ととらえれば、非常に割のいいアルバイトと考えると気楽に取り組めるますよ。

4.まとめ:6+3の節税法のうち、自分にあてはまるものを今年から実行しよう。

今回は、サラリーマンが簡単に節税するための6+3の方法をしるしていきました。ご覧いただいたことで、以下の4つのことを達成できるはずです。

・6(年末調整)+3(追加の節税術)の節税がわかる。

・今じぶんに必要な節税がどれか、イメージできる。

・6+3の節税で、お金と金融リテラシーがあがる。

・NISAやIDECOなど、将来のお金の山を積み上げる方法が分かる。

年末調整にて節税に使える6つの控除:(生命保険料控除、地震保険料控除、配偶者控除、扶養控除、住宅ローン控除、iDeCo)があります。

年末調整はサラリーマンが避けては通れない書類の一つです。

どうせ提出するのなら、じぶんにとってメリットがあるようにしっかり控除を受けたほうがいいですよね。

また、+3の方法(ふるさと納税、医療費控除、NISA)へチャレンジすることで、

ちょっとの手間はかかりますが、とても大きな金銭的なメリットにめぐりあえます。

6+3の方法を実際やってみることで、「節税って意外と簡単にできるんだな。」と、

実感いただけるはずです。

Ketac自身も取り組みが遅かったです。30歳になって初めて医療保険に加入して

ようやく年末調整を真面目に書きました。

また、ふるさと納税を始めたことで、億劫だった節税に取り組むことができ、

2018年に自力で確定申告をすることができました。

ご紹介した内容は、今年からすぐに始められることばかりです。

節税できたお金を、お小遣いにしても良し!貯金しても良し!はたまたNISAを運用しても良し!です。

選択肢が広がります。

皆様が私と一緒に金銭的メリットを得られること、心より願っています。

今回の内容が皆さんの節税、家計の助けに少しでもなれば幸いです。

ご覧いただきありがとうございました。